Зарплата работников — это доход, который облагается подоходным налогом по ставке 13% (для граждан РФ), на руки выдается сумма после удержания из него 13 процентов.

Предлагаем онлайн калькулятор, который позволяет рассчитать НДФЛ с заработной платы сотрудников с учетом положенных вычетов, в том числе на детей — приведены примеры расчета для 2023 года.

Онлайн калькулятор НДФЛ с заработной платы

|

|

С помощью данного онлайн калькулятор можно самостоятельно рассчитать подоходный налог, который будет удержан из начисленной суммы заработной платы. Также можно произвести расчет обратной операции — определить НДФЛ, который уже удержан с суммы зарплаты, выданной на руки.

В калькуляторе можно выбрать любой из двух вариантов вычислений:

- если начислена заработная плата и нужно определить, какой налог с нее удержать, то выбирается первый вариант расчета;

- если зарплата выдана на руки и требуется узнать, какой НДФЛ с нее уже был удержан, то выбирается второй вариант расчета.

Далее следует заполнить несколько полей онлайн калькулятора:

- внести сумму дохода — это будет или начисленная, или выданная на руки заработная плата;

- указать возраст детей (если они есть) — нужно заполнить данные для всех детей, даже совершеннолетних, так как они также учитываются при определении размера вычета. Первым указывается возраст самого старшего ребенка, далее по убыванию возраст последующих детей;

- указать размер вычета 500 руб. или 3000 руб., если такой положен — предоставляется он отдельным категориям граждан на основании пп.1 или пп.2 п.1 ст.218 НК РФ (ветераны, инвалиды и т.д.).

В отношении доходов физических лиц, являющихся резидентами РФ, подоходный налог рассчитываетя по ставке 13 процентов.

Нажмите в онлайн калькуляторе кнопку «Рассчитать» и узнайте, какой вычет положен, какой НДФЛ требуется удержать или уже удержан (в зависимости от варианта расчета), какой размер заработной платы начислен и подлежит выдаче после налогообложения.

Если детей нет или дополнительные вычеты не положены, то эти поля в онлайн калькуляторе не заполняются.

Рекомендуем: Онлайн калькулятор страховых взносов с доходов работников.

Примеры расчета подоходного налога с зарплаты

Пример 1 — подоходный налог от начисленной заработной платы:

Работнику начислена зарплата 56 800 руб. У него трое детей — 28, 7 и 2 года. Требуется рассчитать НДФЛ, которые следует удержать с его дохода.

В онлайн калькуляторе:

- выбирается первый вариант расчета;

- заполняются данные о возрасте трех детей — 28, 7 и 2.

После нажатия на кнопку «Рассчитать», калькулятор выдает ответ:

НДФЛ, который следует удержать = 6 812 руб.

На руки работник получит 49 988 руб.

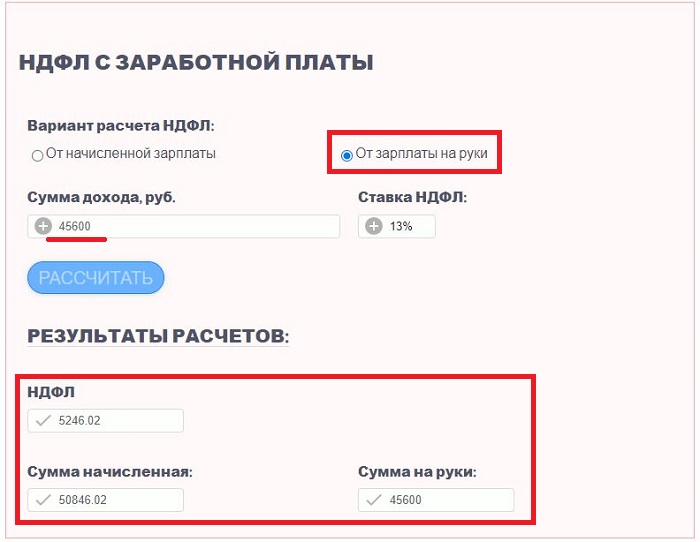

Пример 2 — подоходный налог от выданной заработной платы на руки:

Сотруднику выдана на руки сумма 45 600 руб. Требуется узнать, какая сумма НДФЛ была удержана.

В данном примере достаточно выбрать второй вариант расчета и указать полученную сумму дохода.

В данном случае результат вычислений в онлайн калькуляторе следующий:

С полученной суммы удержан подоходный налог в размере 5 246 руб.

Как рассчитать — формулы

Можно рассчитать НДФЛ самостоятельно без онлайн калькулятора, используя формулы, представленные ниже.

Если известна начисленная заработная плата (ЗП) и требуется рассчитать размер подоходного налога, который нужно удержать из дохода:

НДФЛ = (Начисленная ЗП — Вычеты) * 13%

ЗП к выдаче на руки = Начисленная ЗП — НДФЛ.

Если известна выданная на руки зарплата и требуется определить, какой налог из нее удержан работодателем:

НДФЛ = Выданная ЗП * 13 / 113

ЗП начисленная = Выданная ЗП + НДФЛ

Размеры вычетов на детей в 2023 году

При расчете подоходного налога с дохода в виде зарплаты можно снизить налоговую нагрузку на работника за счет применение стандартных налоговых вычетов.

13 процентов рассчитываются от разницы начисленного дохода и вычетов, а не от полной суммы заработной платы.

В 2023 году действуют следующие виды стандартных вычетов (ст. 218 НК РФ):

- 3000 руб. — положен отдельным категориям граждан, связанным с ликвидацией аварий на Чернобыльской АЭС, производственном объединении «МАЯК», участвующим в испытаниях ядерного оружия, инвалидам войн — полный перечень можно посмотреть в пп. 1 п.1 ст. 218 НК РФ);

- 500 руб. — положен отдельным категориям граждан — Герои Советского Союза, Герои РФ, отдельные категорий военных, инвалидов и ряд других граждан — полный перечень представлен в пп.2 п. 1 ст. 218 НК РФ);

- на детей — положен работникам, у которых есть детей до 18 лет (или до 23 лет на очной форме обучения).

Если сотруднику положены и первый, и второй вычет, то выбирается больший.

Детский вычет предоставляется на каждого ребенка до 18 (или 23 лет на очном обучении). В 2023 году размеры детских льгот:

- 1400 — на первого;

- 1400 — на второго;

- 3000 — на третьего и каждого последующего;

- 12000 руб. — на ребенка инвалида для родителей или усыновителей;

- 6000 руб. — на ребенка инвалида для попечителей и опекунов.

Родитель, имеющий статус единственного, имеет право получать двойной вычет, в этом случае указанные выше размеры удваиваются.

Также двойную льготу может получить один из родителей, если второй отказывается от вычета в пользу первого и пишет об этом заявление.

Рекомендуем: